โครงสร้างพื้นฐาน Cashless Society ในไทยพร้อมแล้ว? ที่เหลือขึ้นอยู่กับนวัตกรรม

วันที่ 4 ตุลาคมที่ผ่านมา มีงานสัมมนาหัวข้อ "ประเทศไทยกับการก้าวเข้าสู่ Cashless Society" บรรยายโดย คุณสุปรีชา ลิมปิกาญจนโกวิท อดีตผู้บริหาร mPay ซึ่งได้เข้าไปมีส่วนร่วมเป็นทีมงานพัฒนาพร้อมเพย์ (ปัจจุบันเป็นที่ปรึกษาธนาคารแห่งประเทศไทยเรื่อง payment และ fintech)

คุณสุปรีชา ระบุสาเหตุที่จัดสัมมนาในครั้งนี้ว่า เดือนสิงหาคมที่ผ่านมา ธนาคารเปิดตัวบริการฟินเทคใหม่ๆ มากเหลือเกิน เช่น Lifestyle Banking ของ SCB, QR Code Payment ของ Kbank แม้แต่แบงก์ชาติยังรับชำระเงิน QR Code มาตรฐาน แต่คำถามที่ว่า "ประเทศไทยพร้อมหรือยังกับสังคมไร้เงินสด" ยังคงอยู่ และความพร้อมทางเทคโนโลยีในไทยมีมากน้อยเพียงใด

คุณสุปรีชา บอกว่าจริงอยู่ที่ตัวเลขการใช้เงินสดในประเทศไทยยังสูง แต่ในขณะเดียวกัน ประเทศไทยมีสถิติการใช้งานอีแบงกิ้งสูงเป็นอันดับต้นๆ ของโลก (ข้อมูลจาก The Financial Brand 2015) แต่ยังจำกัดการใช้งานเฉพาะโอนเงิน ไม่ใช่การจ่ายเงิน ฉะนั้น ความคิดที่คนไทยยังไม่พร้อมเรื่องเทคโนโลยีจึงไม่มีน้ำหนัก นอกจากนี้โครงสร้างดิจิทัลของไทยค่อนข้างครอบคลุมแล้ว คนไทย 75% มีบัญชีธนาคาร 67% มีโทรศัพท์มือถือ

มีตัวเลขน่าสนใจคือ คนไทยมีบัตรเครดิต 23 ล้านใบ มีบัตรเอทีเอ็มที่มีโลโก้ Visa และ Mastercard 50 ล้านใบ แต่คนไทยยังมีพฤติกรรมกดเงินสดออกไปใช้จ่ายในร้านค้าที่รับชำระด้วยชิป Visa และ Mastercard อยู่แล้ว

นี่จึงเป็นหน้าที่ของธนาคารไทย หน่วยงานรัฐ ผลักดันให้เกิด National e-Payment ขึ้นมา และโครงการพร้อมเพย์ก็เป็นเพียงจุดเริ่มต้น

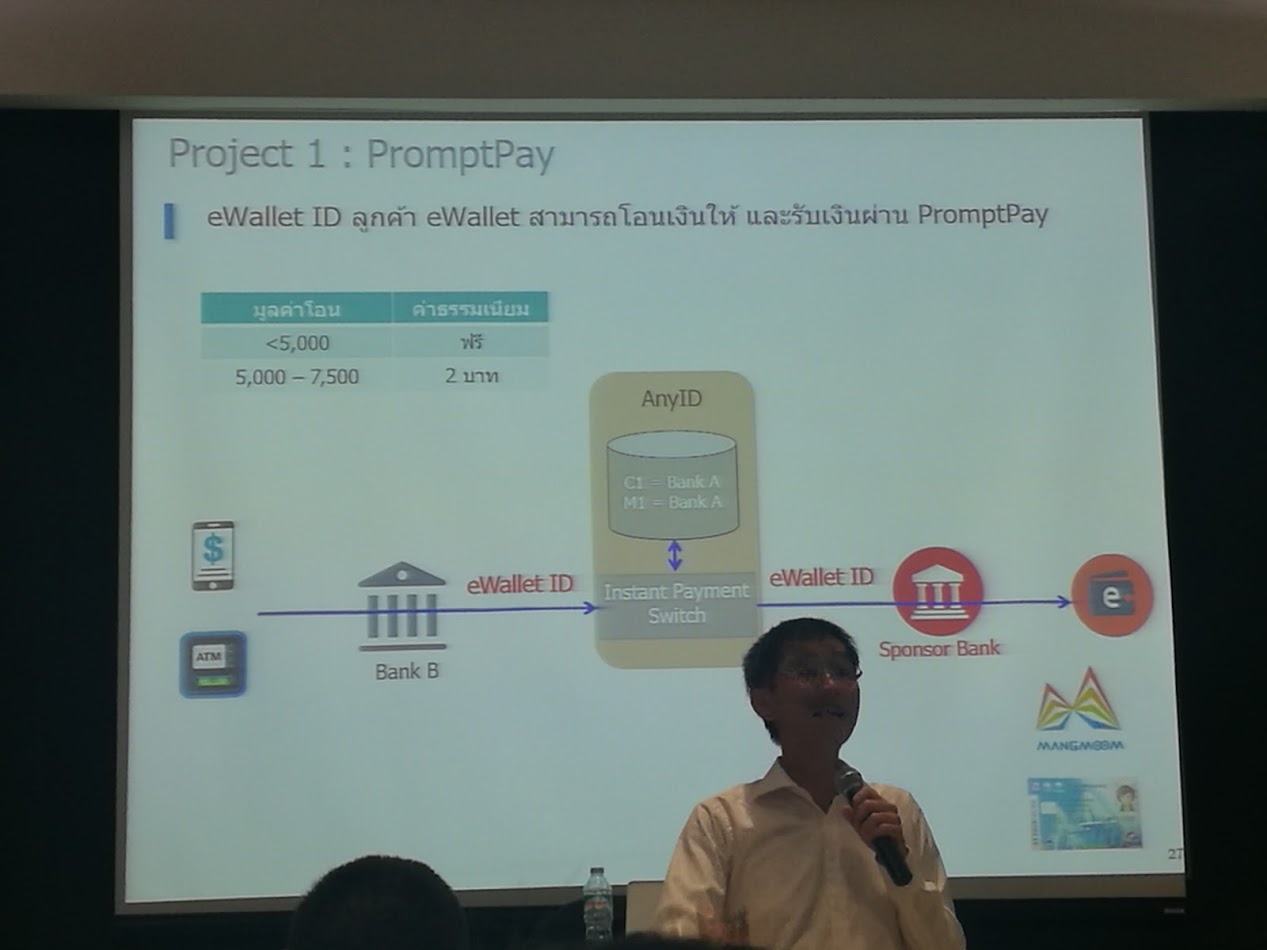

พร้อมเพย์

สถานการณ์พร้อมเพย์ปัจจุบัน มี 27.8 ล้านบัญชี (ตัวเลขเดือนมีนาคม 2017) มียอดโอนกว่าสามหมื่นล้านบาท มีการคืนภาษีผ่านพร้อมเพย์กว่าสองล้านรายการแล้ว และถ้ามี QR Code Payment เข้ามาอีก ยอดการจับจ่ายไร้เงินสดจะเพิ่มขึ้นอย่างแน่นอน

อนาคต พร้อมเพย์จะไม่ใช่แค่การโอนเงิน แต่จะเป็นช่องทางการใช้จ่ายช่องทางหลัก เช่น ใช้พร้อมเพย์จ่ายค่ามือถือ ใช้รหัสพร้อมเพย์ซื้อของออนไลน์ จ่ายค่าสาธารณูปโภค ในแผนงานนี้จำเป็นต้องมีนวัตกรรมเพื่อความปลอดภัยมารองรับ ซึ่งคุณสุปรีชาบอกว่า โครงสร้างวางไว้หมดแล้ว ขึ้นอยู่กับธนาคาร และบริษัทฟินเทคว่าจะสร้างนวัตกรรมใดมารองรับ

โครงการขยายการใช้บัตรเดบิต, เครดิต และ QR Code

ก่อนหน้านี้มีนโยบายกระตุ้นการใช้จ่ายด้วยบัตรเดบิต โดยทำโครงการแจกจ่ายเครื่อง EDC แต่ขยายไม่ถึงเป้า เพราะ QR Code เข้ามาเสียก่อน ซึ่งต้นทุน QR Code เป็นเพียงกระดาษปรินท์ ต้นทุนถูกกว่าเครื่อง EDC อย่างไม่ต้องสงสัย

QR Code ประสบความสำเร็จในจีนมาก นักท่องเที่ยวจีนมีส่วนช่วยให้คนไทยคุ้นเคยกับประสบการณ์ชำระเงิน QR Code เพราะคนจีนใช้อย่างอื่นไม่เป็น เดินเข้าหาร้านอาหารมองหากระดาษ QR Code ก่อน พฤติกรรมนี้ส่งแรงกระเพื่อมมาถึงร้านค้าปลีก ร้านอาหารไทยให้ต้องปรับตัว คนไทยยังคุ้นเคยการใช้ QR Code จากแอพพลิเคชั่น LINE ด้วย

คุณสุปรีชาระบุว่าการมีมาตรฐาน QR Code ในประเทศไทยจะเปลี่ยนโลกยิ่งกว่า เพราะธนาคารของจีนแต่ละที่ใช้ QR Code ไม่เหมือนกัน ทำให้ร้านค้าที่รับจ่ายด้วย QR Code ต้องแปะกระดาษยาวเป็นหางว่าว แต่ธนาคารแห่งประเทศไทย บอกให้จับทุกอย่าง ทั้งบัตรเครดิต และพร้อมเพย์มาอยู่รวมกันใน QR Code เดียวกัน คุณสุปรีชาระบุว่ามาตรการนี้จะเริ่มเห็นผลในไทยปีหน้า

คุณสุปรีชาบอกเพิ่มเติมว่า ช่วง 1-2 เดือนที่ผ่านมา ธนาคารออกบริการใหม่มาเยอะ นั่นเป็นเพราะโครงสร้างพร้อมแล้ว และเราก็จะเห็นว่าทุกธนาคารมีหน่วยงานไว้ลงทุนในสตาร์ทอัพ เพราะบรรดาธนาคารเชื่อว่าลำพังตัวเองสร้างนวัตกรรมไม่ทัน

คุณสุปรีชาให้คำแนะนำผู้ทำ e-Wallet ว่าต้องหาจุดแข็งตัวเอง เพราะธนาคารเริ่มจะลงมาช่วงชิงส่วนแบ่งพื้นที่ตรงนี้ แต่ในขณะเดียวกันธนาคารก็มีจุดอ่อนเรื่องการเปิดบัญชี ยังคงยุ่งยากอยู่ แต่จุดแข็งของธนาคารคือ ecosystem ที่ครอบคลุมคนไทยมากกว่า ส่วนเรื่องสังคมไร้เงินสด ไม่มีทางที่เงินสดจะเป็นศูนย์ แต่อนาคตต้นทุนการถือเงินสดจะไปตกอยู่กับคนทั่วไปแทน เช่น ค่าธรรมเนียมถอนเงินสด เป็นต้น

ย้อนอ่านข่าวเก่าได้ตามลิงก์นี้